Allen & Overy publie la dernière version de son Index M&A constatant la chute des opérations de fusion-acquisition britanniques malgré la hausse des megadeals américains.

Selon la dernière édition du M&A Index d’Allen & Overy, l’activité transactionnelle au niveau mondial a poursuivi son déclin dans la plupart des régions et secteurs, avec cependant quelques exceptions importantes, dont les Etats-Unis où la résurgence des megadeals témoigne de l’ambition grandissante des négociateurs.

Selon la dernière édition du M&A Index d’Allen & Overy, l’activité transactionnelle au niveau mondial a poursuivi son déclin dans la plupart des régions et secteurs, avec cependant quelques exceptions importantes, dont les Etats-Unis où la résurgence des megadeals témoigne de l’ambition grandissante des négociateurs.

A l’échelle mondiale, au premier trimestre, le volume des opérations a baissé de 23 % par rapport au même trimestre l’année dernière (baisse de 554 à 370 opérations). En valeur, la baisse est encore plus marquée, 33 %, à 321 milliards de dollars (418 milliards de dollars).

En dépit d’une activité morose, le rapport donne de bonnes raisons d’être optimiste pour le reste de l’année 2013. Jean-Claude Rivalland, Managing partner d’Allen & Overy Paris, commente : "Alors que la croissance économique en Europe reste anémique, il existe d’autres signes positifs importants. Les marchés des actions sont en hausse, les entreprises et les sociétés de capital-investissement ont de larges réserves de liquidités, les taux d’intérêts restent faibles, des financements sont disponibles tant en Europe qu’aux Etats-Unis, en particulier lorsqu’il s’agit de transactions attractives. De plus, les acquéreurs américains recherchent ardemment des opérations intéressantes."

"Ceci pourrait être de bonne augure pour le reste de l’année 2013, mais cela dépend aussi d’un autre élément vital : la stabilité politique et économique. Cette stabilité peut soudainement s’effondrer, comme le montrent la situation chypriote et les tensions accrues affectant la péninsule coréenne."

Le rapport souligne, en revanche, le fort démarrage de l’année aux Etats-Unis avec des acquéreurs qui ont pu profiter de fondamentaux solides, comme des taux d’intérêt proches de 0 %, des marchés d’actions actifs ou encore de solides réserves de liquidités présentes dans les comptes des entreprises. Plusieurs megadeals stratégiques ont été bien accueillis par le marché, notamment l’offre de rachat de Berkshire Hathaway, en association avec 3G Capital Management sur le fabricant de ketchup Heinz pour 23 milliards de dollars ; la deuxième phase accélérée de l’acquisition de NBCU par Comcast (acquisition des 49 % restants auprès de GE pour 16,7 milliards de dollars) ; l’acquisition de Virgin Media par Liberty Global pour 16 milliards de dollars ; et la fusion d’une valeur de 11 milliards de dollars entre American Airlines et U.S. Airways.

Le M&A Index fournit des observations et des analyses de marché réalisées par les associés d’Allen & Overy s'appuyant sur des études trimestrielles indépendantes qui portent sur les opérations de fusion-acquisition réalisées au niveau mondial (d'une valeur d’au moins 100 millions de dollars) et comportent une analyse des principaux acquéreurs transfrontaliers et marchés cibles mondiaux.

Le dernier rapport fait ressortir les tendances mondiales suivantes :

• Les marchés européens de la dette à haut rendement poursuivent leur forte performance, les investisseurs s’avérant prêts à assumer des niveaux de risque plus élevés contre de meilleurs rendements. De plus, d’importants financements de dette investment grade sont désormais plus rapidement disponibles pour les opérations intéressantes.

• De plus en plus de commentateurs prévoient une reprise des opérations en 2013. En effet, de bonnes prévisions se renforcent quant au nombre d’opérations potentielles, en particulier, en Allemagne, aux Pays-Bas et au Royaume-Uni, tandis que les perspectives restent plus incertaines en France et en Italie.

• Même si les prévisions d’opérations en France sont plutôt faibles, de gros groupes cotés continuent activement de céder leurs actifs non stratégiques. A titre d’exemples, citons la cession par Lagardère de sa participation dans EADS ; la cession par Crédit Agricole de Crédit Agricole Cheuvreux à Kepler Capital Markets et la cession de la participation de Société Générale dans National Société Générale Bank (Egypte) au groupe QNB.

• Le premier trimestre marque le retour d’une catégorie de megadeals américains que le marché avait commencé à considérer comme appartenant au passé. Ils démontrent aussi que le financement des opérations à très grande échelle est disponible quand il s’agit de la transaction intéressante. Et pourtant, on remarque que les opérations concernant les sociétés de petite et moyenne capitalisation sont absentes du marché américain.

• Les priorités du nouveau gouvernement chinois et de ses représentants politiques et industriels sont de plus en plus claires et vont dans le sens d’une accélération des investissements du pays à l’étranger.

• Malgré la chute rapide du yen par rapport au dollar et tandis que le reste du marché Asie Pacifique est très calme, l’intérêt porté au Japon reste vif, encouragé par la hausse des actions, l’espoir que la monnaie rebondisse et la nécessité pour le Japon d’explorer de nouveaux marchés en croissance à l’extérieur.

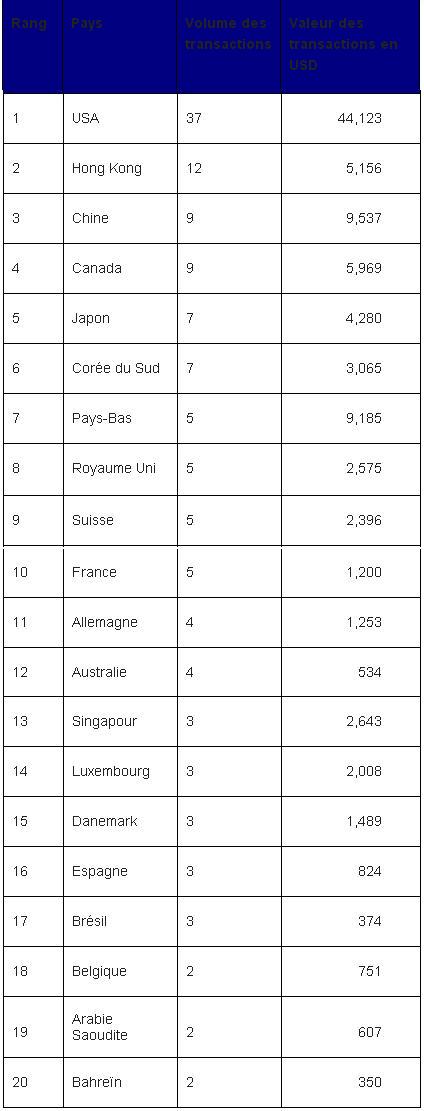

Top 20 des investisseurs étrangers, Q1 2013

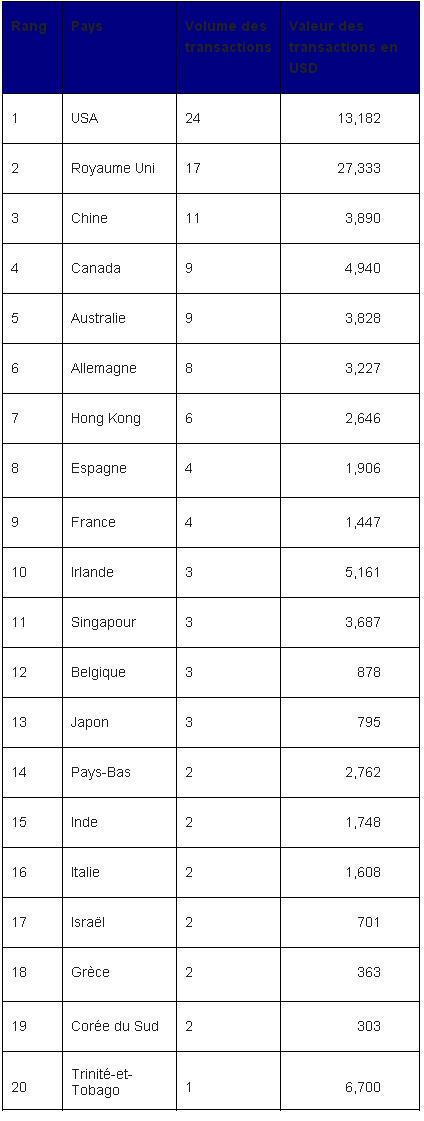

Top 20 des cibles d’investissement, Q1 2013

Intégralité du rapport sur : http://www.allenovery.com/SiteCollectionDocuments/MAIndexQ1-2013.pdf