Dans un contexte où la lutte contre la fraude fiscale s'intensifie, EY Société d'Avocats publie une étude qui établit 37 propositions concrètes pour améliorer et sécuriser les rapports entre l’Administration fiscale et les contribuables.

A l’heure où les parlementaires se penchent sur des mesures d’amélioration des instruments contre la fraude fiscale, EY Société d’Avocats entend éclairer ce débat parlementaire à l’aune de 10 ans d’évolution des rapports entre l’Administration fiscale et les contribuables.

Un renforcement sans précédent de la répression de l’Administration

L'étude met en exergue un renforcement dans précédent des moyens et de l'arsenal répressif de l'administration durant cette dernière décennie au détriment des contribuables. Ainsi, sur les 103 mesures de procédure fiscale identifiées votées depuis 2008, seules 13% protègent les droits des contribuables, les mesures restantes créant ou renforçant les droits de l’administration.

Le centre de gravité de ce rapport de force a donc basculé en faveur de l’Administration fiscale, dont les prérogatives en matière de contrôle se sont accrues.

Le renforcement de ces prérogatives repose sur six évolutions majeures :

- L'informatisation du contrôle

- Le renforcement de la pénalisation de la matière fiscale

- Le durcissement des méthodes et des sanctions

- Le coût accordéon des délais de procédure

- L'amélioration de la procédure de recouvrement

- La multiplication des sources d'information de l'Asministration

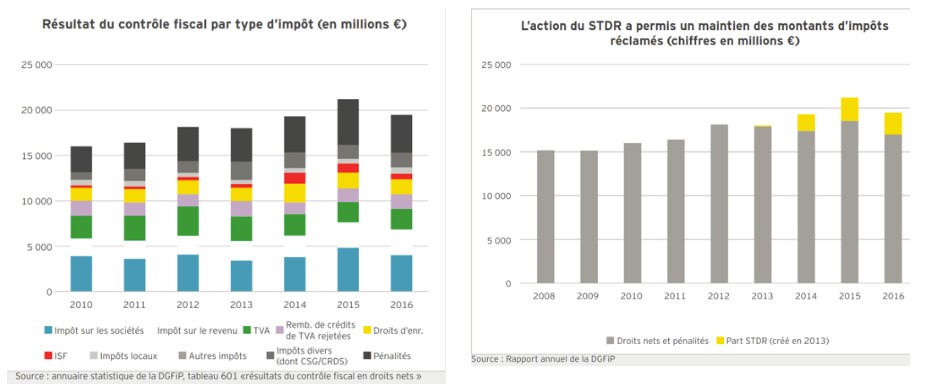

Par ailleurs, l'étude souligne que les résultats du contrôle fiscal ne présentent pas d’évolutions aussi significatives que le renforcement des moyens de l’administration auraient pu le laisser penser.

Les résultats du contrôle fiscal

La période 2008-2016 est marquée par une diminution relativement importante des effectifs de la Direction Générale des Finances Publiques (DGFiP), le total des effectifs passant d’environ 126.000 à 107.000 agents en l’espace de huit ans, soit une baisse de 15,7%.

A contrecourant de cette tendance globale baissière, l’effectif affecté au contrôle fiscal est demeuré stable (autour de 15% des effectifs totaux).

Le facteur financier correspond à une hausse du montant des droits nets rappelés (passant de 13 milliards en 2008 à un nombre variant entre 15 et 16 milliards ces dernières années) et des pénalités infligées suite à contrôle fiscal (qui sont passées de 3 milliards à un montant variant entre 4 et 5 milliards), soit des augmentations du montant total de droits nets et pénalités d’environ 28% en 10 ans en euros courants. En euros constants (c’est-à-dire corrigé des effets de l’inflation), cette hausse est ramenée à 18%.

5 propositions phares

Parmi les 37 propositions formulées dans l'Etude, on peut signaler ces 5 propositions phares :

- Assurer une communication ouverte et consolidée des statistiques de l’administration fiscale

L’amélioration du civisme fiscal passe par de nombreux instruments dont la meilleure connaissance de l’activité de contrôle et répressive de l’administration. Or, force est de constater que de nombreuses statistiques décrivant les actions de l’administration fiscale sur ces terrains ne sont pas mises à la disposition du public. Une démarche de transparence concernant notamment l’activité des services de contrôle dans le cadre de l’open data public permettrait aux universitaires mais aussi aux praticiens d’avoir un dialogue entre contribuables et administration plus éclairé et sans doute plus apaisé.

- Dépayser le recours hiérarchique afin de lui conférer une meilleure indépendance

L’exercice du recours hiérarchique auprès du chef de brigade donne souvent au contribuable le sentiment d’un passage obligé, mais dénué d’utilité, ledit chef de brigade ayant déjà validé ab initio l’approche de vérificateur et étant ainsi concrètement très peu disposé à voir le dossier du contribuable sous un autre jour. Aussi, il pourrait être envisagé d’exercer ce recours hiérarchique auprès du chef d’une autre brigade, totalement étranger aux redressements notifiés, afin qu’il puisse juger de l’analyse du vérificateur avec plus de distance et d’indépendance. La même approche pourrait être proposée au niveau de l’interlocution.

- Harmoniser les prises de position entre les différents services de contrôle afin d’éviter les divergences d’interprétation

La DVNI et les DIRCOFI Île-de-France sont organisées par secteurs d’activité. Pourtant, il n’est pas rare qu’une pratique du secteur soit reconnue par la DVNI mais ignorée ou rejetée par les DIRCOFI Île-de-France et source de rectification. Cette constatation se vérifie encore plus lorsqu’un contrôle est opéré par une autre DIRCOFI dont les brigades ne sont pas spécialisées par secteurs d’activité. Afin d’éviter ces situations mal comprises des entreprises, les positions de la DVNI pourraient être diffusées aux DIRCOFI (sous l’égide de la DVNI ou du service du contrôle fiscal) afin qu’elles renoncent à effectuer des rectifications fondées sur une méconnaissance des pratiques professionnelles, comptables, juridiques ou autres d’un secteur d’activité.

- Subordonner le bien-fondé des rectifications en matière de TVA à un manque à gagner pour le Trésor

L’administration recourt de manière quasi systématique à des redressements corrélatifs en matière de TVA lorsqu’elle établit la présence d’un établissement stable. Or, dans ces situations, il est tout à fait possible que même si la procédure déclarative ad hoc n’a pas été formellement respectée par le contribuable le Trésor public n’ait pas été lésé. Concrètement il s’agit d’éliminer un cas de double imposition de TVA interne, lorsque la détection d’un établissement stable TVA modifie non pas le pays de taxation de la transaction, mais le redevable légal : ce simple changement de redevable légal crée à date des cas de double imposition en France d’une même opération de TVA (déjà taxée entre les mains de son client par voie d’autoliquidation), qui paraissent contraires aux principes fondamentaux du droit communautaire. Dans ces circonstances, l’administration devrait être déliée de l’obligation qui pèse sur elle au titre de l’article L. 247 du LPF et ne devrait pas réclamer une TVA qui a d’ores et déjà été collectée.

- Autoriser le recours à l’expertise pour l’établissement de faits lors d’un contrôle

Un nombre important d’affaires repose sur une interprétation ou une évaluation différente des éléments de fait entre l’administration et le contribuable. Cette opposition n’est souvent résolue qu’au moment où le dossier est soumis aux juridictions. Il pourrait être envisagé que dans de telles circonstances, le contribuable puisse souhaiter avoir recours à l’avis d’un tiers indépendant sous forme d’expertise qui éclairera les deux parties sur les éléments de fait. Cette expertise pourrait être effectuée par un expert choisi dans une liste d’experts auprès des tribunaux. Ses conclusions engageraient les parties et son coût serait à la charge du contribuable s’il concluait dans le sens de l’administration et à la charge de l’administration s’il concluait dans le sens du contribuable.

Arnaud Dumourier (@adumourier)

Suivre @adumourier